粮食起飞,亚钾国际净利率比肩茅台

新冠疫情导致全球通胀、极端天气影响粮食产量,粮价不知不觉已处于上行周期的通道中。而地缘冲突带来的全球化割裂加剧了粮食供给的失衡,导致粮食流通出现问题,预计中短期粮价大概率会持续上涨。近日,印度宣布立即禁止小麦出口。

由于印度本土受到新冠、严重热浪影响以及全球通胀导致印度本土谷物价格急剧上涨等问题,印度政府希望通过减少甚至砍掉出口小麦来平衡国内供给,以稳定基础食品的价格。

作为全球第二大小麦生产国,突然不再出口小麦,一时间,全球“粮食安全问题”的警报再次拉响。受此影响,国内A股在周一开盘后农业板块逆市大涨,丰乐种业(000713.SZ)、登海种业(002041.SZ)、农发种业(600313.SH)等涨停。化肥板块中的亚钾国际(000893.SZ)跟涨。

自2020年年初以来,新冠疫情导致全球通胀、极端天气影响粮食产量,粮价不知不觉已处于上行周期的通道中,而近期地缘冲突带来的全球化割裂加剧了粮食供给的失衡,俄乌作为全球农业生产和出口大国,冲突带来的贸易受阻,导致粮食流通出现问题,预计中短期粮价大概率会持续上涨。

从市场角度来看,A股整体处于震荡盘整磨底阶段,前期由于通胀预期影响,农业板块曾出现过一波短期行情,后面跟随大盘经历了较大幅度的回调。当前在全球粮食供给失衡加剧的时点,或将为农业板块带来新的资产配置逻辑。

01

钾肥受益

其实在2020年疫情开始就有迹象表明全球食品供给安全出现问题,从联合国粮农组织公布的统计数据来看,截至2022年4月,全球谷物价格指数已相较2020年初累计增长超60%,突破了2007-2008年经济危机的指数高点。

数据来源:wind

化肥作为粮食的“粮食”,是促进粮食产量的核心。

随着全球食品、谷物价格指数的上涨,无疑带动了粮食产业链上游的景气度回升,简单的逻辑:粮食需求随人口增长而增加,供给由自产和进口满足,而当前进口受阻、自产必然要增长来满足缺口,随之将增加粮食播种面积,进而传导至化肥消费的需求端量价齐升。

化肥板块分为氮肥、磷肥、钾肥和复合肥四个细分行业,氮肥是全球用量最大的化肥品种;磷肥,由于2020年下半年起上游磷矿石、合成氨、硫酸等原料价格的上涨,磷肥价格也持续走高,俄乌冲突催化了磷肥涨价;钾肥受地缘政治冲突影响最大,供需缺口进一步扩大,主要由于俄罗斯和白俄罗斯是全球钾肥的出口国,两者合计掌握全球40%的钾肥出口量,若冲突因素短期缓解阻力较大,钾肥大概率将持续供给紧张。

02

亚钾国际2021年业绩出色

亚钾国际作为国内钾肥龙头,公司2021年和2022年Q1业绩出色。2022年Q1,公司钾肥营收5.23亿,同比增长316.56%,净利润2.80亿,同比增长1498.70%,毛利率高达72.22%,净利率更是达到了53%,比肩茅台。

公司股价也从2020年7月的6元/股附近放量启动,最高上涨至43元/股,截止5月18日收盘,股价累计上涨590%左右。

从公司的主营业务构成来看,2021年钾肥营收8.33亿,营收占比100%,毛利率65.24%,也就是说公司的钾肥业务纯度非常高,基本以生产销售氯化钾的钾肥业务为主,从毛利率来看,2020年毛利率只有46.36%,而2021年毛利率高达65.24%。推测主要原因就是由于全球钾肥供给缺口不断扩大,导致价格产生了较大的上涨,进而助推了公司毛利率的大幅提升,具有相当的周期性,可以肯定的是长期不会持续,但是中短期会与上游原材料价格和钾肥供给情况息息相关。

我国对钾肥的进口依赖程度较高。由于全球钾盐分布不平衡,主要集中在北半球的俄罗斯及白俄罗斯、加拿大等国,我国储量在全球占比仅为6.03%,钾肥原材料属于我国严重短缺的9种矿产资源之一。

我国钾肥50%以上需要每年从全球寡头供应商进口,方能解决国内巨大的钾肥需求。钾肥定价权基本掌握在寡头供应商手中,且近年来寡头的控制能力持续增强。

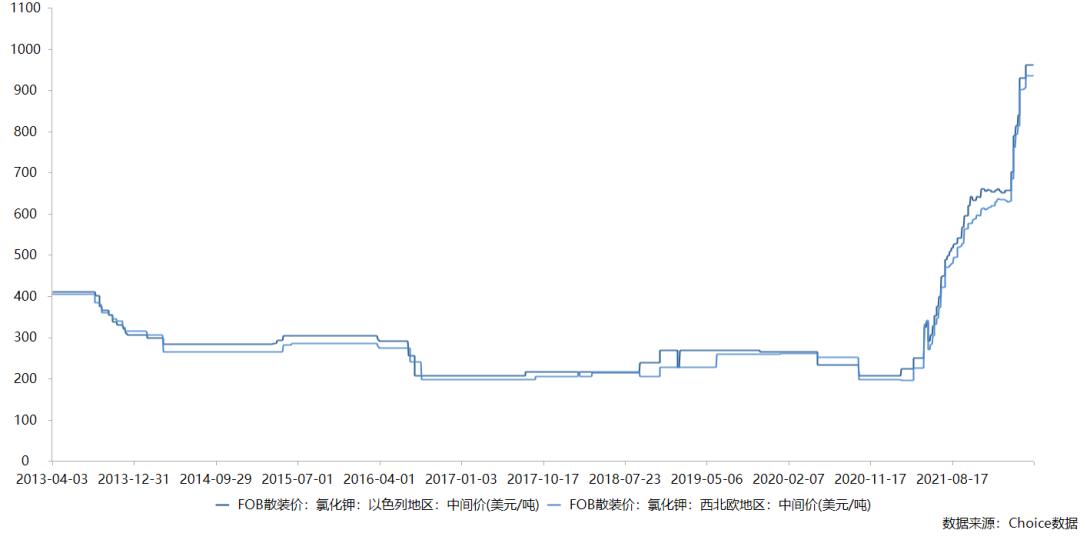

从上面国际氯化钾和国内重要港口氯化钾进口价格不难发现,2021年初至今,随着地缘政治冲突事件频出,全球钾肥供给不足情况加剧,同时全球通胀压力持续加强,钾肥价格大幅攀升。西北欧、以色列以及东南亚地区等地的钾肥到岸价从230美元/吨一跃上涨至950美元/吨,上涨近310%,巴西地区钾肥价格更是在不久前突破2008年以来的历史高位上涨至1200美元/吨。

由于国内早期针对稀缺资源制定了相关战略,国内钾肥价格进口价格从2000元/吨上升至5000元/吨,上涨了150%,上涨幅度有限。而且亚钾国际是国家支持的海外“寻钾”企业先行者,在国内政策支持下,掌握着海外丰富的钾矿石资源,公司目前拥有老挝甘蒙省35平方公里钾盐采矿权,钾盐矿总储量10.02亿吨,折纯氯化钾1.52亿吨,适于规模化开发钾盐项目;同时,公司当前正在推进对甘蒙省179.8平方公里钾盐矿收购重组,若成功,拥有合计折纯氯化钾资源8.29亿吨,成为亚洲单体最大钾肥资源企业。

而从亚钾国际的主营销售地区来看,公司三分之二的市场在东南亚,三分之一在国内,而对比东南亚和国内钾肥价格来看,“境外开采,周边销售”不仅可以降低成本,还能最大化收入,这也是公司2021年收入、利润增速以及盈利能力都大幅领先于A股其他钾肥企业的重要原因。

亚钾国际业务按地区分类 (数据来源:choice)

A股细分钾肥板块2021年业绩增速对比 (数据来源:choice)

当前,从钾肥板块和公司二级市场表现来看,亚钾国际的股价基本已经达到2021年前期的市场预期,当前公司股价跟随板块和大盘进入盘整。后期关键在于公司钾肥产能释放情况和钾肥价格趋势带来的新一轮的“量价齐升”。

首先,目前公司业绩主要依靠的是老挝100万吨/年钾肥项目达产带来的产能释放,而后面就是公司2020年计划的3-5年完成300万吨的产能规划,其中包括推进重组的进度,公司1-3年的业绩至少翻三倍是当前市场普遍的预期。

(数据来源:2021年年报)

其次就是钾肥价格,当前的钾肥价格有突破2008年的趋势,但本轮价格上涨因素更加复杂,持续性预期会更长,短期来看钾肥价格仍然会继续走高。

但风险也同样不小,亚钾国际有过产能开发缓慢的先例,虽然计划产能很高,资源很强,但是开发效率更是市场关注的焦点。农业板块细分钾肥毕竟还是周期板块,当前是处于景气度上升期,但不会一直如此。

本文作者 | 刘超然 来源 | 英才杂志

原文标题 : 粮食起飞,亚钾国际净利率比肩茅台

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论